(资料图片仅供参考)

(资料图片仅供参考)

啤酒:旺季渐至,如何理解当下的盼与忧

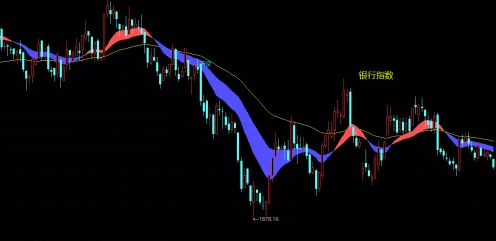

端午前后北方显著升温,啤酒旺季动销逐步启动,4 月以来啤酒板块持续调整(CS 啤酒板块股价下跌15%),在市场对于月度销量增长降速/消费力弱复苏的担忧下,23 年旺季如何展望?本文梳理市场的担忧与期盼,通过复盘借鉴海外啤酒发展史与疫后复苏经验,认为当前啤酒板块处“弱预期、低估值”阶段,高温天气/现饮复苏/成本改善有望对旺季啤酒的销量/结构/利润形成正向催化,我们建议当下应弱化因发货节奏与销售基数所形成的月度销量波动,重点把握结构升级与利润释放兑现的高可预见性,以及具吸引力的估值水位,优选具有较强渠道掌控力与高端化推力的龙头酒企。

销量:厄尔尼诺来临,旺季高温对销量形成强支撑23 年旺季同时受农历节气与厄尔尼诺的影响,升温时点偏晚,但旺季高温概率大,旺季旺销可期。我们统计旺季销量与当月气温与降雨的关系,可知啤酒销量与高温具有较强正相关关系,而与降雨量呈负相关。在此基础上,复盘2000 年以来3 次厄尔尼诺气候期间的啤酒销售,看到厄尔尼诺发生当年升温显著、雨量正常,对全国啤酒消费具有显著促进作用,但发生次年,南方受降水增加等影响,销量具有一定的不确定性。整体看,23 年旺季啤酒同时受益于疫后场景放开与厄尔尼诺带来的高温天气催化,旺销可期。

结构:消费力弱复苏,现饮修复/酒企发力或共促升级加速兑现复盘疫前美国啤酒市场在多次经济冲击期间表现,高端化早期,供需双驱下产业升级趋势强劲,经济影响较弱;高端化成熟期,得益于较高的居民消费水平与龙头酒企掌控力,啤酒行业仍具有较强的“抗衰退、抗通胀”韧性。

当前我国仍处高端化加速进程中,同时借鉴美日疫后复苏经验,现饮场景回补显著带动结构升级加速,国内23H1 处疫后复苏第一程,行业以备货为主,夜场/餐饮等消费场景开店增加、备货积极,酒企积极推动中高档大单品的进店铺货,场景修复与酒企发力共同或促进结构升级加速兑现。

成本:包材主导成本压力改善,澳麦双反有望迎来新转机23 年以来,大麦采购价仍处高位,但铝罐、纸箱等包材价格呈下降态势,酒企的综合成本压力相较22 年有望明显缓解,华润啤酒/青岛啤酒/重庆啤酒均预计23 年企业吨成本同比持平至低个位数增长,相较22 年(吨成本同比分别+6.5%/+4.6%/+5.5%)显著改善,利润释放的压制因素逐步解除。展望后续,4 月14 日商务部公告将对澳麦继续实施双反的必要性进行复审,我们期待澳麦双反迎来转机,并促使国内酒企大麦采购价迎来下行。

重点推荐:板块估值具性价比,优选渠道掌控力/升级推力强的龙头酒企4 月起啤酒板块持续调整(4 月以来啤酒板块下跌15%),主要系:1)发货节奏与基数效应致月度销量增速有所放缓;2)消费弱复苏引发对啤酒高端化的担忧。当前板块处“弱预期、低估值”阶段,啤酒板块PE.TTM(41x)处17/22 年以来的6%/16%分位数,性价比凸显。我们认为当前宜弱化月度销售波动,重点关注旺季催化、全年高景气与当前估值性价比所形成的投资机会。具体到标的,重点推荐基地市场广泛、渠道掌控力高、升级推力强的青岛啤酒、燕京啤酒,关注旺季低基数的重庆啤酒。

风险提示:经济增长低预期、行业竞争高于预期的风险、旺季天气不及预期。

知前沿,问智研。智研咨询是中国一流产业咨询机构,十数年持续深耕产业研究领域,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。专业的角度、品质化的服务、敏锐的市场洞察力,专注于提供完善的产业解决方案,为您的投资决策赋能。

转自华泰证券股份有限公司 研究员:龚源月

标签: